私募股权投资行业新动向——黑石2019年年报简析

2020年3月,美国另类投资巨擘黑石发布2019年年报。一是黑石经营业绩再获丰收。二是黑石管理资产水涨船高,但不同基金受投资人的欢迎程度冷暖不同。三是黑石地产业务表现出不俗的长期竞争力。四是黑石的系列重大交易呈现新变化。从以上几点,我们可以一窥私募股权投资行业的一些新动向。

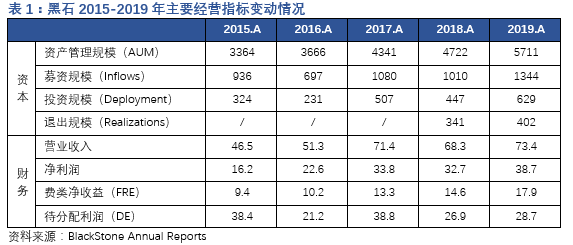

1. 黑石经营业绩再获丰年

资本方面,黑石年末资产管理规模5711亿美元,同比增长21%;募资、投资和退出规模均大幅领先行业和主要竞争对手,龙头地位更加稳固。(黑石aum五年复合增速为16.5%,kkr为14.5%,美国pe行业平均为12.5%[1])

财务方面,黑石全年实现营业收入73.4亿美元、净利润38.7亿美元,其中费类净收益占利润结构的46.3%。剔除一次性回款和大额汇兑收益,黑石全年营收同比增长18%;净利润同比增长46%;全年roe 21%,经营业绩再再获丰年。

2. 从黑石基金募集近况看,不同基金受投资人欢迎的冷暖

2019年是上轮金融危机来,美国资本市场十年长牛的尾声。尽管经济前景已趋于恶化,但在各国央行预防性货币政策接连推动下,全球资本市场仍然表现强劲——权益市场方面,道指和纳指分别上涨22%、35%。债券市场方面,美国投资级和高收益公司债指数分别上涨了15%、14%。并购市场方面,美国私募股权行业ev/ebitda计平均和中位交易价格分别升至11.5[2]、12.7[3]倍的历史性高点。充盈的市场流动性和资产价格泡沫化上行,令境外主要资管公司受托资产水涨船高。黑石借机完成了多个大型基金的募集工作,全年募资总额同比增长33%,达1344亿美元。然而,不同类别投资人尤其是机构投资人对基金业绩的关注点并非如出一辙,黑石不同领域基金受投资人的欢迎程度也冷暖不同。

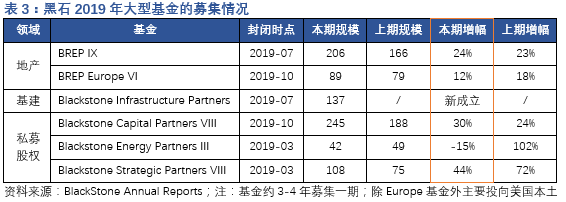

一则是公共养老金、年金等背负沉重现金支付压力的投资机构。这类投资人对能够实现稳定长期资本增值及可预测年度现金流收益的资产,具有相当的刚性配置需求。具体反应为dpi和dpi的稳定性。能满足这一稳定现金回报需求的大类资产,主要是利率债和地产基建为主的实物资产。然而,2018年以来趋于低迷的利率环境相当程度削弱了利率债的长周期配置价值;房地产和基建投资的相对吸引力对应凸显。结果是,黑石新一期专注美国本土房地产投资机遇的旗舰基金real estate partners ix募集规模达到206亿美元,较上期基金增幅24%,基础设施基金infrastructure partners更是首期募集规模便达到创纪录的137亿美元。然而,并非各国房地产的投资价值都被一致看好。黑石近两期针对欧洲房地产的基金募资额增长整体乏善可陈;而行业权威数据机构preqin调研结果也显示,亚太地区房地产相比私募股、债权和基建等其它另类资产,不受投资人青睐。[4]

另则是主权财富基、捐赠基金等现金分红压力相对较小的投资机构。这类投资人对绝对回报水平要求更高。具体反应为moic和按年度投资收益率计算的irr水平。满足这一长周期超额收益要求的大类资产主要是私募股权。充盈的市场流动性助推黑石新一期旗舰基金capital partners viii募集规模达到245亿美元,较上期基金增幅30%,成为迄今全球规模最大的私募股权基金。然而,同样并非所有私募股权投资的子领域都能受到投资人广泛认同,黑石能源领域基金energy partners iii新一期募集规模不进反退15%,已充分说明能源领域的投资需求在竞争加剧,油价下跌的阴影下明显遇冷。

表2结论:房地产、基建为主的实物资产虽然收益性不突出,但是dpi标准差小,现金回报稳定性优异,故受到公共养老金、年金、保险等背负现金支付压力的投资机构的普遍欢迎。

再则值得关注的是境外二级另类基金的异军突起。凭借对基金流动性和重组需求的深度发掘,2008年金融海啸后逐步发展起来的二级另类基金在近年同时取得了较高的收益水平和较好的收益稳定性,日益成为前述两类投资人的新宠。就黑石而言,新一期二级另类基金blackstone strategic partners viii募集规模高达111亿美元,较上期基金募集规模增幅达多达44%。

表3结论:黑石的美国地产和私募股权基金募集规模较往期录得高增长;基建和二级另类基金录得超高增长;欧洲地产基金增长较缓,能源基金规模倒退。以上反映美国投资人偏好。

表4结论:亚太地区投资人和美国投资人近年的共性偏好私募股权和基础建设,且均不乐于加注对冲基金和能源领域。不同点是,美国投资人额外偏好美国房地产;亚太地区投资人额外偏好私募债(亚太债利率相对较高),但不愿加注亚太地区的房地产。

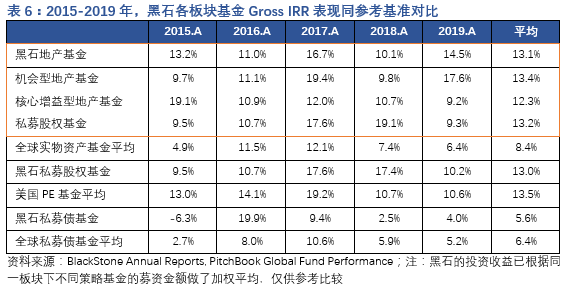

3. 从投资人需求角度理解,黑石地产常年独树一帜的原因

2019年,黑石基金投资业绩虽不及其在2018年的大放异彩,[5]但整体表现仍然良好。其中,黑石地产基金2019年的业绩继续大幅领先基准,私募股权和信贷业务基金则和基准大致持平。拉长到五年角度,黑石私募股权和债权基金的投资业绩相比基准平平;反而在房地产领域,黑石基金表现出不俗的长期竞争力。

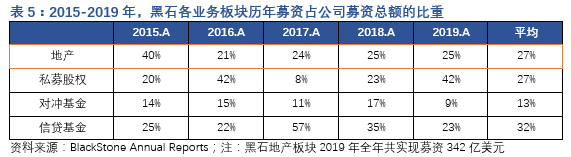

事实上,黑石和凯雷、kkr在私募股权领域差别不大;黑石真正有别于另两家顶尖资管机构的关键,主要体现房地产业务的规模上。黑石地产业务历年募集资金约占到黑石募资总额的25%,可分配利润大约占黑石总体的接近一半,是黑石规模和利润增长的压舱石。相较之下,凯雷和kkr的房地产基金募资规模通常只占各自募资总额的5-10%,盈利贡献更是和黑石的地产部门不可比肩。

差别在哪儿?关键在于黑石的房地产基金规模大,品类全;在收益率外,更能满足超大型投资机构的资产配置需求。凯雷和kkr的房地产基金虽然投资运营能力同样不可小觑,为投资人带来的回报水平和黑石难分伯仲,[6]但规模化发展起步晚,难以很好服务于超大型投资人的资产配置需求。更为难能可贵的是,黑石地产事业部在主流的机会型基金外,还相继开发了核心增益型基金,投资信托和债务策略基金,用以分别满足不同资金期限和属性的投资人,对大体量核心资产、稳定现金流项目,和证券化资产的多元化需求。这些零散的产品线虽然在规模和收益上都赶不上旗舰产品,却合并购成了黑石房地产板块募资总额的另外半壁江山,是黑石在房地产资管领域概莫能敌的又一关键内因。

表5结论:自2016年后,黑石房地产始终占到公司资金募集总额的约1/4。

表6结论:黑石私募股权和私募债基金相较业绩基准表现平平,但地产基金业绩长期突出。

和黑石等国际资管机构相比,国内资管机构做房地产基金最大的挑战在于资金成本过高。近年,国内商业地产周期走到尽头,资产价格增值空间不足。加之商业地产依靠租金收入的无杠杆年投资回报率本身有限,借贷利率对投资业绩的影响好比地心引力,重要性格外凸显。相比国际投资人在债务成本上的绝对优势,境内投资人对固定收益的要求更高且更为刚性,[7]使得境内的地产基金的管理机构处于明显不利地位;这也是soho中国等内资商业地产相继易主给黑石等外资机构的重要原因之一。

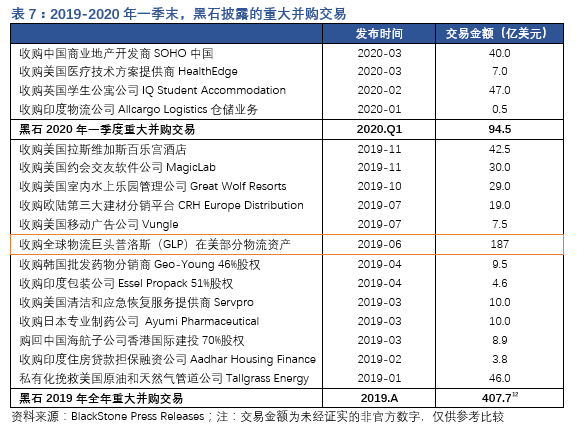

4. 从重大交易看,黑石近期投资方向的变与不变

2019年,美元流动性的极大充裕将黑石的待投资金总额推升至1511亿美元,同比增长34%;借此,黑石在并购市场上接连掀起多桩大型交易,全年投资总额同比增长41%,达629亿美元。然而,在总量之外,黑石的重大交易还体现出其作为全球顶尖另类资管机构,投资方向上的一些变化和坚守。

在私募股权领域,黑石正迅速加大对印度市场的投资力度。印度私募股权市场近年发展势头迅猛,并购投资和退出规模井喷,被评价为过去10年退出价值最高的区域市场。[8]伴随印度私募股权市场初步成熟,黑石在印度的投资总规模迄今突破120亿美元,往期回报水平在其全球市场中首屈一指。[9]值得关注的是,国内私募股权的领军企业高瓴资本近期也在迅速加大印度市场的布局。[10]区别是,高瓴的在印投资现阶段更多集中于to c互联网和消费行业,即高瓴熟悉的消费者领域,且以少数股权投资为主;而黑石在印投资已过了试水阶段,目标行业从金融地产等黑石熟悉的老本行,扩展到包括制造业在内的多点开花;投资模式也从少数股权投资,转变为规模更大、更主动的并购交易。而放眼全球市场,黑石正试图以医疗服务为突破口,以一种轻资产的姿态,着手弥补其在医疗健康领域的投资短板,分享医疗领域的长期增长红利。[11]

在房地产领域,黑石继续坚定押注物流资产的长期价值。黑石在物流资产领域的布局计划由来已久。在2016年,黑石便卷入到对全球物流地产巨头普洛斯发起的收购战中,并败给当时出价更高的中资财团(116亿美元)。事后证明,黑石仍大大低估了优质仓储用地作为稳定租金收入来源之外,在核心城市工业用地量缩减和电商崛起背景下的提价能力。其结果是,黑石2019年重新出价187亿美元向普洛斯收购了其位于美国的部分工业物流资产,房地产全球联席主管ken caplan则明确表示物流目前仍是黑石房地产部门“最为坚定的全球投资主题”。

[1] 2020 us pe breakdown, pitchbook.

[2] global private equity report 2020, bain & company.

[3] 2020 us pe breakdown, pitchbook.

[4] 欧洲和亚太市场的房地产投资不如美国市场更受投资人青睐,原因可能是人口结构、人均住房面积等多方面原因,本文不作展开。

[5] 2018年,市场逆风环境下,黑石全策略基金几乎都领跑业绩基准。

[6] 凯雷和kkr房地产机会型基金crp和krep平均net irr约18%和13%,黑石各期brep平均net irr约15%。可见三家顶尖另类资管机构房地产基金的投资运营能力都不可小觑。

[7] 境内房地产基金的投资人刚性兑付需求强,普遍不接受股权投资。

[8] 印度近年私募股权行业的兴盛来源于互联网普及率不断提高,和网络渗透率提高带动成本下行的红利。

[9] 引述自黑石私募股权业务亚洲并购部联席主管和印度市场主管amit dixit, 2018。

[10] 包括投资印度“汽车之家”cardekho、外卖巨头swiggy和印度畅销啤酒品牌翠鸟的母公司联合酿酒公司。

[11] 包括大手笔收购医师人力资源公司teamhealth、甚至包括收购该领域vc机构clarus ventures等。